Krátkodobé, střednědobé nebo dlouhodobé investice?

Investiční horizont hraje při investování klíčovou roli pro výběr správných produktů a aktiv. Někdy potřebujete mít k dispozici peníze ihned, někdy za pár měsíců či let a někdy za 10 nebo třeba až 30 let. V tomto článku si rozebereme, co je to krátkodobá investice oproti střednědobé a dlouhodobé a jak se dostat k vámi stanoveným výnosům v daném časovém horizontu.

Co je to investice: krátkodobá vs. střednědobá vs. dlouhodobá

Definici investice jsme rozebrali v tomto článku. Teď je otázkou, kdy je investice krátkodobá, střednědobá a dlouhodobá. Zamysleme se nad investičním horizontem a definujme si krátkodobou, střednědobou a dlouhodobou investici.

Investiční horizont

Průzkumy říkají, že vydělané peníze drží Češi z větší části na běžném či spořícím účtu, aniž by je investovali. Proto pro krátkodobou investici vyhledáváme investice, které mohou překonat výnos spořícího účtu a zajistit podobnou “bezrizikovost”. Takové krátkodobé investice začínají už od 3 měsíců (termínované vklady, produkty peněžního trhu). Stanovme si tedy časový horizont pro krátkodobé investice – 3 měsíce až 2 roky. Střednědobými investicemi můžeme označit investice s horizontem 2-6 let, 6 let jsem zvolil na základě trvání doby oblíbeného stavebního spoření, které je nyní mírně na vzestupu. Dlouhodobé investice pak označme investice s horizontem minimálně 7 let, až do vašeho časového horizontu, který jste si stanovili v rámci vašeho finančního plánu.

Kam a na jak dlouho uložíte peníze, by mělo vycházet již ze stanovených cílů. Bude se tak lišit způsob investování na krátkodobější potřeby jako nákup auta či rekonstrukce bytu a dlouhodobé investování na důchod nebo pro potomky.

Společný nepřítel – inflace

Nepřítelem jakékoliv krátkodobé, střednědobé nebo dlouhodobé investice je inflace (růst cenové hladiny zboží a služeb). Ta užírá kupní sílu peněz. Jen málokdy nastane období, kdy zažíváme deflaci, neboli období, kdy ceny zboží a služeb klesají.

Proto musíme volit takové produkty, které s inflací mohou soupeřit. Bohužel při krátkodobých investicích zde nemáme moc na výběr, inflace se spíše nepokryje. Z dlouhodobějšího horizontu najdeme takové produkty, které jí bez problému spolknou a ještě zajistí solidní výnos.

Co jsou krátkodobé investice

Jedná se o investice s krátkým horizontem několika měsíců až pár let. Peníze plánujete brzy použít na konkrétní věc, tvoříte si zde například rezervní fond na nečekané výdaje. Spadají sem například:

- Termínované vklady – jako alternativy ke spořícím účtům. Termínované vklady mají vyšší výnos a podobné riziko. Nemají však takovou likviditu. Za předčasné stažení peněz tak můžete zaplatit poplatek. Vybrat si můžete z investičního horizontu od 3 měsíců až po několik let.

- Státní pokladniční poukázky – jedná se o krátkodobé cenné papíry emitované vládou se splatností od 3 měsíců do 1 roku. Jsou velice bezpečné, a proto je jejich výnos také nízký, někdy se mluví i o bezrizikových poukázkách. Avšak pro investici potřebujete účet u ČNB a větší částku pro investici – několik milionů korun. Z tohoto důvodu investují do pokladničních poukázek převážně větší společnosti či instituce. Běžný člověk do nich může investovat skrze fondy, avšak dejte si pozor na poplatky!

- Státní krátkodobé dluhopisy – s horizontem od 1 roku a výše. Bezpečná investice. Výhodná v období, kdy se úrokové sazby na termínovaných vkladech a spořících účtech otáčejí a klesají. Avšak to není dnešní případ, ČNB sazby nyní navyšuje.

- Fondy peněžního trhu – možnost, jak krátkodobě investovat do peněžního trhu jako malý investor. Nemáte žádnou záruku zhodnocení, záleží zde i na pohybu úrokových sazeb.

Přehled úroků vybraných termínovaných vkladů ke dni 20.7.2018:

Zdroj: Ušetřeno.cz

Co jsou střednědobé investice

Investice se střednědobým horizontem 2-6 let. Víte, že peníze budete potřebovat za několik let. Podle toho se dají také volit produkty, které tomuto horizontu odpovídají:

- Podílové fondy – akciové, dluhopisové či smíšené. Nabídka je rozmanitá a popularita podílových fondů v ČR roste. Mají však větší poplatky než například ETF fondy, avšak jsou většinou zajištěny do CZK. Pro střednědobý horizont bych nevolil fondy ze 100% akciové, ale spíše smíšené, tedy kombinace akcií a dluhopisů.

- Dluhopisy – státní, korporátní nebo rizikovější high yield dluhopisy.

- Akcie – tradiční investiční nástroj, doporučuje se investiční horizont minimálně 5 let.

- Stavební spoření – v minulosti velmi oblíbený způsob spoření. Nyní opět na mírném vzestupu. Minimální délka je nově 6 let, čekají vás státní příspěvky, avšak výnosy jsou nyní menší, jen něco málo přes 1 %.

- P2P půjčky – jistě znáte heslo lidé půjčují lidem. Firem je na českém trhu čím dál tím více. Zmíním zde Bondster, který nabízí i půjčky, které jsou zajištěny nemovitostmi.

Co jsou dlouhodobé investice

Investice s dlouhodobějším horizontem – 7 a více let. Na důchod, pro děti na studium a další dlouhodobější cíle. Můžete sáhnout po následujících investicích:

- Vzdělání – kvalitní vzdělání a investice do lidského kapitálu je základ. Rozvine vaší osobnost a z dlouhodobého hlediska přinese užitek, který je kolikrát k nezaplacení. Nemyslím tím pouze státní školy, ale především vzdělání mimo tento systém, které vám otevře nové obzory. Jednat se může o kurzy, semináře, knihy a podobně.

- Akcie – Z krátkodobého hlediska je rizikové vlastnit akcie. Z dlouhodobého hlediska je rizikové akcie nemít. Tradiční aktivum pro dlouhodobé investice, které s sebou nese vyšší možné výnosy, ale i vyšší kolísání. Investovat se dá i do akciových indexů, například přes ETF fondy, kde investor pasivně kopíruje trh a široce diverzifikuje.

- Dluhopisy – dluhopisový fond, konkrétní dluhopisy či ETF fondy a další možnosti.

- Drahé kovy – například stříbro, zlato. Buď přes ETF fondy či fyzické kovy. U fyzických kovů je spread o něco vyšší (spread = rozdíl mezi nákupní a prodejní cenou), a proto je zde nutné počítat s delším časovým horizontem, aby vůbec cena spread překonala. Investiční horizont pro kovy by měl být 15 let a více, je ideální na spoření pro děti nebo pro lidi do 40 let na důchod a pro pokrytí inflace.

- Nemovitosti – investiční nemovitosti jsou v posledním období velkým hitem, nejenom díky nízkým úrokovým sazbám. V současné době bych byl ale s nákupem nemovitostí opatrný, protože jsou velmi drahé a jsme ve fázi silného ekonomického růstu. Nemovitosti se vyplatí nakupovat především v době, kdy se ekonomice nedaří a jejich ceny klesají. Jedná se o možnost, jak si vytvořit dlouhodobý pasivní příjem pro několik generací. Spadá sem zemědělská půda, stavební pozemky, byty, domy nebo například garáže. Na českém trhu se objevil i projekt Rentiero, který umožňuje investovat do nemovitostí už od malé částky, alternativou by pak byl REIT fond.

- Alternativní investice – víno, whisky, veteráni, koberce a vše ostatní, co vás napadne.

- Doplňkové penzijní spoření – máte-li zhruba 10 let před důchodem, doplňkové penzijní spoření je velice dobrý způsob, jak zhodnotit peníze. Z dlouhodobějšího hlediska se dle výpočtů vyplatí například pasivní kopírování indexu (počítám s výnosy 9% ročně).

- Vlastní podnikání – máte-li podnikatelský nápad, můžete založit startup a rozjet vlastní business, avšak se všemi možnými riziky.

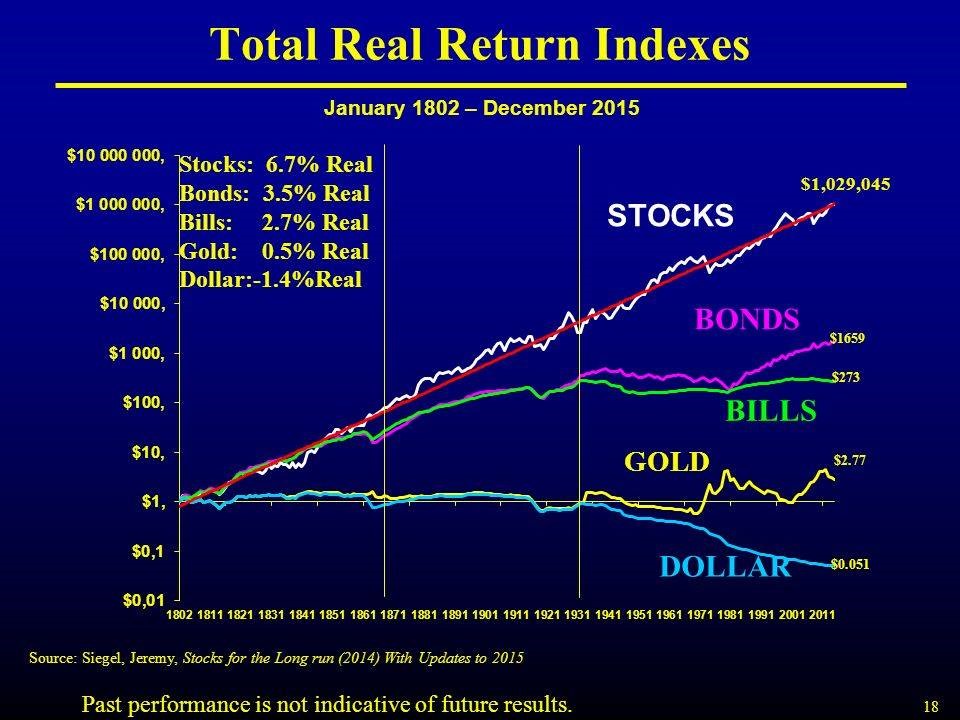

Přehled výnosů jednotlivých tříd aktiv z dlouhodobého pohledu:

Zdroj: Jeremy Siegel, Stock for the Long run

Výhody a nevýhody krátkodobých vs. střednědobých vs. dlouhodobých investic

Pro každý cíl z finančního plánu byste měli zvolit vhodný způsob investice, abyste pokryli inflaci a zajistili aspoň nějaký výnos. Důležité je také dívat se na výši poplatků. V kratším horizontu se může stát, že vaše výnosy budou podléhat zdanění (15% z úroků i výnosů z investic a dividend), což z dlouhodobého hlediska například u akcií, ETF či podílových fondů a dalších produktů nehrozí (3 a více let, nebo úhrn příjmů (celkové objemy) do 100 000 Kč za rok).

Investor je také sám sobě nepřítelem z dlouhodobého hlediska, jelikož nemusí emočně ustát krátkodobější propady trhů a raději přijme ztrátu než období přečká. S tím musíme u akcií a více volatilnějších produktů počítat. Odměnou jsou nám poté vyšší výnosy. Zde si můžete také přečíst, jaké charakterové vlastnosti by měl investor mít.

Závěr

Při investování je důležité si uvědomit, co očekáváme a na jak dlouho plánujeme investovat.

Do hry vstupuje očekáváný výnos, podstupované riziko a investiční horizont. Pokud budete potřebovat peníze do 3 měsíců, nemá smysl se prakticky ani snažit investovat, spořící účet vykoná svojí práci, a to ještě “bezrizikově”.

Máte-li krátkodobý investiční horizont, můžete volit z termínovaných účtů nebo investice do peněžního trhu či krátkodobých dluhopisů, například konkrétní kvalitní společnosti.

U střednědobého horizontu přibývají další možnosti investic jako například oblíbené stavební spoření, střednědobé dluhopisy nebo i akcie.

Pokud pak investujete dlouhodobě, například na důchod, pro děti až dospějí či na další věci, můžete si dovolit plně investovat do akcií s vyšší volatilitou a očekávanými výnosy. Z dlouhodobého hlediska desítek let není problém ustát i období recesí a krizí, které skýtají příležitosti pro pořízení “levných” investic.

Investujte rozumem, nikoliv emocemi.

A co preferujete vy? Krátkodobou, střednědobou či dlouhodobou investici? Podělte se s námi a ostatními čtenáři do komentářů níže.

Ps.: Nejedná se o investiční doporučení ani poradenství, pouze o osobní názor autora.