Obchodní systém pro short neefektivních ETF – 6. díl – výstupy

Vážení čtenáři a obchodníci, v tomto dílu edukativního opčního seriálu jednak navážu na povídání o neefektivních ETF, v druhé části si následně shrneme vývoj obchodování na zemním plynu na našem vzorovém účtu. Aneb z teorie rovnou do praxe.

Výstupy

Ještě jsme se dopodrobna nezabývali prakticky tou nejzásadnější částí a tou je výstup z pozic. Klasik říká, že vstupovat je možné prakticky libovolně, umění tradingu tkví ve výstupech.

V případě neefektivních ETF a potažmo opčního obchodování existuje v zásadě několik variant výstupů. My už jsme si jejich základní přehled popsali zde, proto rovnou uvedu ty metody, které nyní využíváme v rámci obchodování na ETF se zemním plynem.

Jedná se o:

- Close na bázi zbývajícího opčního prémia – to je velmi častý a myslím, že i rozumný přístup. Konec konců celá řada brokerů i své klienty motivuje, že např. pokud bude zbývající opční prémium činit např. 0,05 (tedy 5 USD na kontrakt), neúčtují za takový pokyn žádné komise. Opravdu nemá smysl kvůli pár dolarům zbývající hodnoty opčního prémia riskovat, že se trh v poslední dny či hodiny před expirací „utrhne“ nahoru a z několika centové opce se rázem stane několika dolarová opce.

V rámci systému při obchodování na zemním plynu používáme close ve fixní výši 0,20. Pokyn s výkupní cenou na této výši jednoduše zadáme jako čekající pokyn (GTC) v obchodní platformě, a pokud dojde k jeho realizaci, je to jen dobře.

Fixní výši výkupní ceny však prosím neberte jako nějaké dogma, podmínky si každý může upravit dle svého. Ostatně jak jsem již psal – pomyslný „profit target“ může to být na úrovni 80 % – 90 % z ceny inkasovaného prémia, čili pokud obdržím při otevření obchodu prémium 1,00, pak zavírací pokyn bude mít hodnotu 0,2, resp. 0,1.

- Expiraci opce – pokud se výše uvedená podmínka nesplní (tedy nedaří se vykoupit zpět opci za onu cenu např. 0,20) a cena se stále pohybuje okolo vypsaného striku, je možné zvážit, zda opci přesto nenechat vyexpirovat (samozřejmě pokud bude cena pod strikem vypsané opce).

- Pokud se tak totiž nestane, bude zapotřebí opci rolovat v čase a případně i striku. To byl ostatně i náš případ z minulého týdne, kdy v expirační pátek přesně k této situaci došlo.

- Alternativně – pokud by se cena přehoupla přes strike vypsané call opce, lze uvažovat též o přiřazení podkladu (tedy na účtu se nám objeví čistá short pozice onoho podkladového ETF). Je třeba ale brát v potaz ony náklady za short, proto tento přístup volíme spíše v situaci, pokud by byla cena onoho ETF velmi překoupená a zpětný a hlavně rychlý! Pullback by byl pravděpodobný.

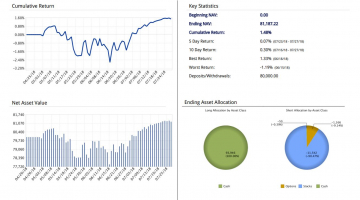

Pojďme si nyní okomentovat obchodování z minulého týdne na našem obchodním účtu, dedikovaném čistě na obchodování ETF se zemním plynem.

Týden č. 3 – obchodování zemního plynu

V rámci tohoto týdne došlo ke dvěma obchodům. V pátek 18.5. expirovala největší opční pozice BOIL 18‘May 27.0 CALL, kde jsme drželi 9 kusů. Jelikož se cena podkladového aktiva pohybovala nad úrovní striku, tak aby nedošlo k přiřazení do akcií, rollovali jsme kontrakt do následujícího expiračního měsíce.

Je škoda, že cena BOIL nevydržela pod 27 dolary a v posledních dnech před expirací se zvýšila nad 27 USD. Měli jsme sice nastaven GTC příkaz na take-profit na 0,20 USD, ale tam se cena bohužel nedostala a nemohli jsme tedy i uzavřít zisk.

Pozici jsme rolovali dvěma způsoby. Větší část pěti kusů jsme přerolovali na stejném striku za kredit 55 centů. Jelikož spotová cena vyrostla nad 28 USD, tato opce má vyšší deltu a je tedy agresivnější. Dobré ale je, že při zachování expozice na stejném striku jsme dostali opční prémii cca 2% za měsíc.

Druhá část rolingu byla provedena konzervativně. Zvýšili jsme strike o zhruba 4% výše na úroveň 28 USD, což nás stálo 0,10 USD. Zajímavé ale je, že tuto úpravu jsme byli schopni udělat se zápornými komisemi -1 USD. Na prvním rollu jsme získali čistý kredit po poplatcích 272,5 USD, na druhém rolingu jsme zaplatili 39 USD debet. Tedy čistá opční prémie na další měsíc činila pouze 233 USD, což je pouze 0,2%. Kdybychom chtěli maximalizovat výnos, zvolili bychom stejný strike 27. Kdybychom chtěli být maximálně defenzivní, celou pozici bychom přerolovali na úroveň 28.

Chtěli jsme Vám nicméně ukázat oba přístupy.

Detailnější komentář naleznete v reportu k obchodování zemního plynu.

Pozn.: S ohledem na to, že ještě nemám zde na serveru plně k dispozici sekci pro vkládání portfolio reportů a detailních komentářů (probíhají poslední úpravy), pokud bude vše podle plánu připraveno do příští středy, naleznete report z účtu včetně mého komentáře ke stažení v této sekci (podrobné info byste měli dostat na e-mail). Pokud by tomu tak nebylo, vyjde report a můj komentář ve středu 30.5. jako samostatný článek seriálu k obchodování zemního plynu. Tak či tak samozřejmě nebudete ochuzeni o informace k obchodování na tomto účtu. Děkuji za pochopení.

Pokud máte zájem o přístup do této sekce a informacím k obchodování plynu, zadejte prosím Váš e-mail v okénku níže. Děkuji.