Contango a jeho využití (2/2)

V minulém díle tohoto seriálu jsme si vysvětlili, co znamenají pojmy contango a backwardace a co znamená, že trh se nachází právě v contangu či backwardaci.

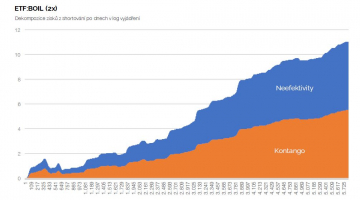

Pojďme si nyní ukázat, jak právě s pomocí těchto ETF či ETN můžeme využít fenoménu contanga v náš prospěch. Existence contanga či backwardace je velmi důležitá pro investory, kteří chtějí držet střednědobou či dlouhodobou expozici na taková ETF. Contango působí na tato ETF jako zub času, který znehodnocuje cenu. Naopak backwardace přidává dodatečný výnos.

Ptáte se proč? Stačí se podívat na konstrukci těchto ETF. ETF drží expozici typicky na první futures kontrakt podkladového aktiva, aby vytvořili expozici na tomto aktivu. Jak plyne čas a první futures kontrakt se blíží své splatnosti, aby tato expozice nezanikla, ETF prodává svoji expozici na první futures kontrakt a koupí expozici na vzdálenější druhý futures kontrakt.

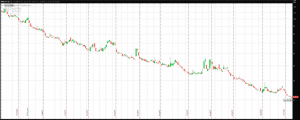

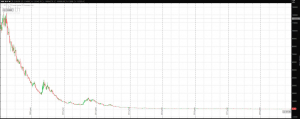

Například v případě volatilního ETN: VXX je mechanismus takový, že i přesto, že jeho cena je stanovena trhem, je velmi úzce spjato s hodnotou indexu, který sleduje portfolio 2 nejbližších futures kontraktů na index VIX. Takže v situaci, kdy na trhu panuje contango, tj. nejbližší kontrakt je levnější než kontrakt následující, tento instrument ztrácí svou hodnotu, protože zkrátka dělá přesný opak než by měl každý správný investor dělat, tedy prodává levně a nakupuje draho… jednoduše se za levno zbavuje stávajícího futures kontraktu, ale aby udržel v daném instrumentu svou expozici musí za draho kupovat následující futures kontrakt. Není tedy divu, že graf jeho vývoje jen za poslední rok vypadá následovně:

Od doby svého spuštění zaznamenal VXX masivní ztrátu více než 99%, kdy z úvodní (z dnešního pohledu přepočtené a naprosto extrémní) hodnoty vyšší než 100 tis v roce 2009 se propadl na aktuálních 31.20. A to vše zejména díky efektu contanga a mechanismu jeho fungování, které ho prakticky vylučuje z dlouhodobého držení v investičním portfoliu. Ostatně i v prospektu tohoto produktu se dočteme, že je určen pro krátkodobé držení a ochranu proti náhlým a nenadálým propadům na trhu a jeho dlouhodobé držení se nedoporučuje.

Možná si říkáte, že při takovém vývoji bude nejlepší cestou shortování – tedy spekulace na pokles. To je samozřejmě pravda, ale jen částečně. Existují minimálně 2 důvody, proč přímý short není tou pravou cestou, jak plně využít potenciál tohoto fenoménu, zejména přihlédneme-li k potenciálním rizikům.

- Výrazný propad na akciových trzích a s tím spojený prudký růst VXX – i přesto, že v delším časovém horizontu tento instrument klesá, nelze nikdy vyloučit situaci, kdy dojde – byť třeba jen krátkodobě – vlivem zvýšené volatility k prudkému nárůstu hodnoty VXX (či jiného podobného volatilního ETF/ETN) – často i o stovky procent. Proto, i když se čistý short jeví jako velmi lákavá varianta s výrazným ziskovým potenciálem, doporučujeme zejména začínajícím obchodníkům se této cestě vyvarovat. V případě opačného vývoje a absenci adekvátního zajištění mohou být ztráty nedozírné.

- Se shortováním volatilních ETF/ETN je často spojen tzv. borrowing-fee, neboli náklad za vypůjčení pro spekulaci na pokles, tedy zjednodušeně řečeno – budete-li spekulovat na pokles, bude vás denní držení této pozice něco stát. Čím déle tedy v obchodu budete, tím více zaplatíte.

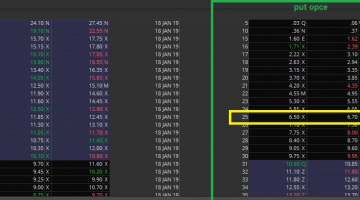

Z našeho pohledu se jako výhodná a konzervativní cesta pro využití fenoménu dlouhodobého klesajícího trendu takto strukturovaného trhu jeví využití opcí – zejména pak zajištěných opčních struktur, například vertikálních spreadů. O tom ale bude řeč v dalších dílech tohoto seriálu.

V dalších dílech vás také seznámíme s dalšími zajímavými kandidáty v rámci ETF/ETN, které jsou z našeho pohledy ideální na dlouhodobý short.